さいたま市浦和の会計事務所、中小企業の経営パートナー「税理士法人新日本経営」です。

「賃上げ促進税制」は中小企業の場合、前年度より給与等を増加させると、増加額の一部を税額控除できる制度です。

給与支給額がアップということは、役員報酬上げた分も対象になるのか?

また、教育訓練費とはどういったものが該当する?

リーフレットは最大45%税額控除と書いてあるが、なぜ最大20%控除なのか?

「賃上げ促進税制」について疑問点が寄せられたため、少し深堀して解説します!

前回のコラムはこちら>>>コラム「計画的な賃上げは節税につながる「賃上げ促進税制」」

今一度おさらい!賃上げ促進税制の対象者とは?

賃上げ促進税制の対象者は国内雇用者です。

この国内雇用者とは社員に限らずパートやアルバイト、日雇い労働者も含みます。

ただし、雇用者ということで、役員分の給与支給額は対象から除かれます。

また役員のみならず、役員の親族や個人事業主の親族等への給与も除く必要があります。

そのため役員報酬や親族への給与支給額を上げても賃上げ促進税制とは関係がない、ということになります。

企業等の奨学金返還支援(代理返還)制度も賃上げ促進税制の対象!

単に給与支給額を増額するだけではなく、企業が奨学金の代理返還に充てる経費も賃上げ促進税制の対象となります。

企業が奨学金返還の一部や全額を直接日本学生支援機構に送金することができる制度です。

求人掲載時に若手人材へのアプローチができ、人材の定着で離職率低減も図れることでしょう。

詳細は独立行政法人日本学生支援機構のHPをご確認ください。

またこちらのコラムもご参照ください>>>コラム「企業も従業員も嬉しい「奨学金返還支援(代理返還)制度」」

上乗せ要件 教育訓練費とは?

教育訓練費とは職務に必要な技術又は知識を習得、向上させるために支出する費用のものをいいます。

(1)自社で準備・手配し教育訓練等を行う場合の費用

→外部講師への報酬、施設使用料 等

(2)外部へ委託し、雇用者へ教育訓練を行う場合の費用

→研修委託費 等

(3)商工会議所など、他者が行う教育訓練に参加させる場合の費用

→外部研修参加費 等

などが挙げられます。

前述にもあったように雇用者に対するものが対象のため、内定者等や入社予定者への資格取得費などは対象外となります。

そうはいっても役員や外注さんなども含め、一斉に講習を行うような場合などもあるでしょう。

この際、自社従業員が大多数の場合は全額を教育訓練費として問題ありません。ですが、もしそうでない場合は按分をしましょう。

ただしこの場合の講師は外部に依頼を行っている必要があります。役員や従業員が講師を行う研修などは教育訓練費には該当しないため、注意しましょう。

参考:国税庁「《教育訓練費の額が増加した場合の法人税額の特別控除》関係」

税額控除の”率”について

「賃上げ促進税制」とは算出された法人税額の最大20%が控除される制度です。

どれだけ給与支給額が増えても算出された法人税額の20%の金額で打ち止めとなります。

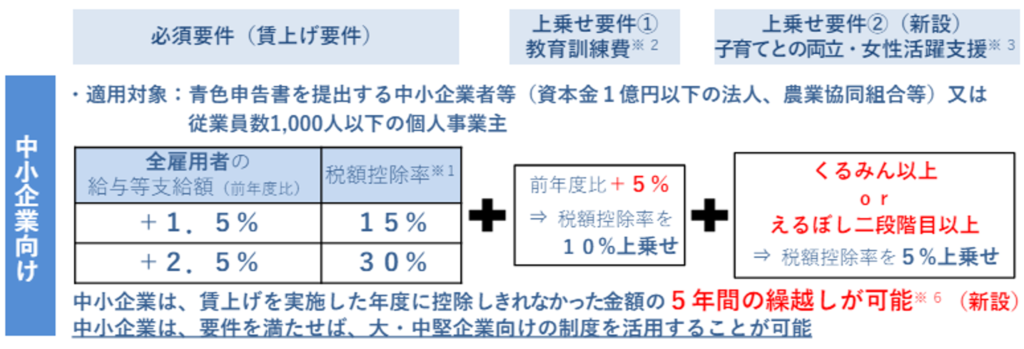

しかし、中小企業庁が出しているパンフレットには、『中小企業は最大45%を税額控除』と記載があります。

参考:中小企業庁「賃上げに取り組む経営者の皆様へ」PDF

この『45%』という数字はどこからきた数字なのでしょうか?

これは中小企業の場合、給与支給増加額に対して最大45%の税額控除されるという意味合いとなります。

非常に分かりづらいため例を用いて解説します。

参考:中小企業庁「賃上げに取り組む経営者の皆様へ」

参考:中小企業庁「賃上げに取り組む経営者の皆様へ」

賃上げ要件のみ実施した例

| 中小企業A | |

| 算出された法人税額 | 50万円 |

| 給与支給額 | 前年比100万円増(+2.5%達成) → 控除率30% |

上記の場合、給与支給増加額100万円に30%を乗じて30万円控除となり、法人税額50万円から差し引いて納める法人税額は20万円!……とはなりません。

中小企業庁のパンフレットに、下記のような注意書きがあります。

![]()

控除限度額は、算出された法人税額の20%です。

| 算出された法人税額 | 控除限度額 | 納める法人税額 |

| 50万円 | 10万円(法人税額の20%) | 40万円(50万円-10万円) |

つまり、法人税額50万円の20%、すなわち10万円が限度額となります。この企業の場合は50万円から10万円が控除され、納める法人税額は40万円となります。

賃上げ要件、上乗せ要件も実施した例

| 中小企業B | |

| 算出された法人税額 | 1,000万円 |

| 給与支給額 | 前年比100万円増(+2.5%達成) → 控除率30% |

| 教育訓練費 | 前年比+5% → 税額控除率+10% |

| くるみん認定取得 | → 税額控除率+5% |

この場合は給与支給増加額100万円に45%を乗じて45万円控除となり、納める法人税額は955万円となります。

今回強化のあった賃上げ促進税制は中小企業の場合、給与支給増加額の最大45%が税額控除されますが自社の納税見込み額がまずいくら程度になるのか、念頭においておくとよいでしょう。

まとめ

賃上げ促進税制では、給与増加額には役員やその親族は含むことができず、奨学金の代理返還制度にかかる費用は給与増加額とみなすことができます。

また、教育訓練費の会計処理は注意が必要です。

特に自社で帳簿をつけず会計事務所へ記帳代行を依頼している方は、例えば会議室を借りたという領収書は基本的には会議費として処理をされてしまいます。教育訓練を行うために会議室を借りた場合は、会計事務所にも合わせて伝えるようにしましょう。

セミナー受講も社長自身が受けたものなのか、従業員が教育訓練として受けたものなのか、明確にする必要があります。

制度については細かく決められた事項があるので、迷ったときは顧問税理士に相談するようにしましょう。

税務顧問お探しの方◀さいたま市浦和の税理士法人新日本経営▶お気軽にご相談ください

お問合せはこちら→【無料相談お申込フォーム】

フリーダイヤル:0120-814-350(繋がらない場合は 048-814-2030 にお電話ください)

受付:9:00~18:00(平日)