さいたま市浦和の会計事務所、中小企業の経営パートナー「税理士法人新日本経営」です。

インボイス制度の導入は令和5年10月1日からです。

10月1日からは、一定の必要事項が記載されたインボイス(適格請求書)を保存することで、仕入税額控除の適用を受けることができます。

必要事項は以下の6つ。

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

④ 税率ごとに区分した課税資産の譲渡等の税抜価額又は税込価額の合計額及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける当該事業者の氏名又は名称

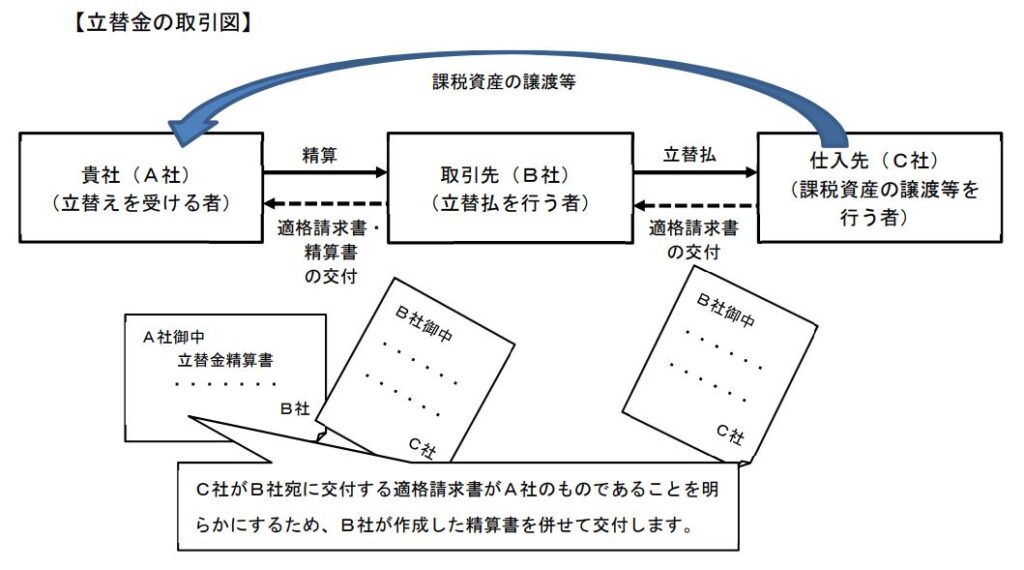

今回はインボイス制度下における、立替精算の際に気をつけなければならない点をご紹介します。

立替相手から適格請求書をそのままもらうだけではNG

立替精算には必要事項の⑥「書類の交付を受ける当該事業者の氏名又は名称」が大きく関わってきます。

以下のケースを見ていきましょう。

国税庁「消費税のインボイス制度Q&A」問92より抜粋

国税庁「消費税のインボイス制度Q&A」問92より抜粋

この場合、C社から、立替払をしたB社宛に交付された適格請求書を、B社からそのまま受領したとしても、それだけではC社からA社(自社)に交付された適格請求書とすることはできません。

インボイスに記載されている事業者名がB社となっており、必要事項である⑥の要件を満たさないためです。

仕入税額控除の適用を受けるためには、課税仕入れを行ったのがA社(自社)であると明らかにする必要があります。

立替金精算書を作成しましょう

立替払を行ったB社から、立替金精算書等の交付を受けるなどにより、経費の支払先であるC社から行った課税仕入れがA社(自社)のものであることが明らかにされている場合には、その適格請求書及び立替金精算書等の書類の保存をもって、A社は、C社からの課税仕入れに係る請求書等の保存要件を満たすこととなります(インボイス通達4-2)。

この場合、立替払を行うB社が適格請求書発行事業者以外の事業者であっても、C社が適格請求書発行事業者であれば、仕入税額控除を行うことができます。

また、立替相手は取引先に限りません。

会社の経費であるインボイスを従業員がその個人名で受け取ってしまった場合も同様です。その場合も、従業員に立替金精算書等の作成を依頼して、従業員宛のインボイスと合わせて保存しておきましょう。

まとめ

立替を受けた場合には、適格請求書のコピーと立替精算書等を保存すれば仕入税額控除の適用を受けることが可能です。

また、自社が立替払いをした際には、適格請求書のコピーと立替精算書等の提出を求められることもあるかもしれません。

その時になって慌てず済むよう、取引先との取り決めや、精算書のフォーマット等を早めに準備しておきましょう。

顧問税理士をお探しなら<さいたま市浦和の税理士法人新日本経営>インボイス制度についても丁寧にご説明いたします。

お問合せはこちら→【無料相談お申込フォーム】

フリーダイヤル:0120-814-350(繋がらない場合は 048-814-2030 にお電話ください)

受付:9:00~18:00(平日)