さいたま市浦和の会計事務所、中小企業の経営パートナー「税理士法人新日本経営」です。

近年、都市部を中心にマンション価格が高騰しています。数十年前に購入した住宅が、想定以上の高値で売却できるケースも珍しくありません。

このような状況を背景に、「今のうちに売却して住み替えよう」と考える方が増えています。

ただし、居住用財産を売却し新居を取得する場合、税制上の大きな優遇措置である「居住用財産の譲渡所得3,000万円特別控除」と「住宅ローン控除」の併用はできません。

どちらの優遇措置を選ぶのか、諸要件もあり悩ましい場合もあります。

2つの優遇措置とは

まず、2つの優遇措置について簡単に確認しましょう。

① 居住用財産の譲渡所得3,000万円特別控除

旧宅を売った時の譲渡益から3000万円を控除して、その年の税額を軽減する

② 住宅ローン控除

新居を購入する際の住宅ローン残高の7%を将来13年間(中古等なら10年間)にわたり、各年の所得税から税額控除する

マイホームの買換えにはどちらも有難い優遇措置ですが、この2つは併用することはできません。どちらかを選択する必要があります。

自宅を売却したときの譲渡益とは?

まず、「譲渡益(譲渡所得)」について整理しておきましょう。

譲渡益とは、売却価額から取得費や譲渡費用を差し引いた残額をいいます。

| 譲渡所得 = 譲渡価額 -(取得費 + 譲渡費用) | |

| 譲渡費用 | 売却金額 |

| 取得費 | 購入代金から減価償却相当額を引いた金額、購入時の仲介手数料等、リフォーム費用など |

| 譲渡費用 | 売却時の仲介手数料、測量費、印紙税など |

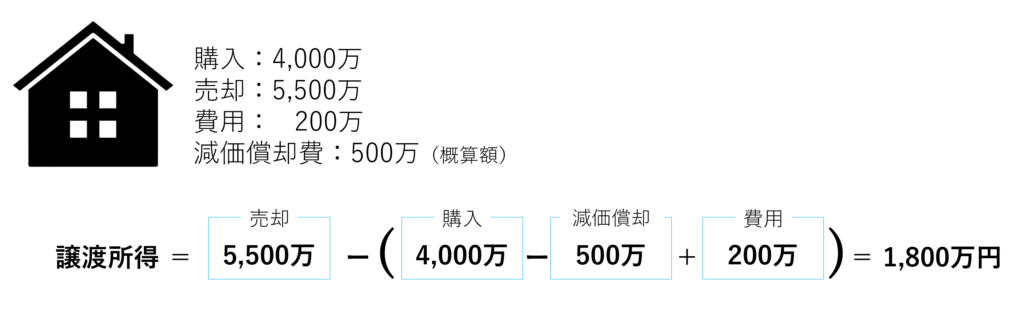

例えば、10年前4,000万円で購入したマンションを5,500万円で売却し、売却にかかった費用が200万円だった場合、計算式は以下になります。

譲渡所得=5,500万 −(4,000万-500万※+200万)=1,800万円

※減価償却費相当額概算

この場合、3,000万円特別控除を適用すれば課税対象は0円になります。

一方3,000万円特別控除を適用しなかった場合は「長期譲渡所得」となり、20.315%(所得税15.315%・住民税5%)の税がかかり、税負担は次のようになります。

長期譲渡所得1800万円×20.315%=3,656,700円

譲渡益が大きく出るのは、近年の価格高騰局面ならではであり、多くの方にとって「控除を使うべきかどうか」の悩みどころとなります。

住宅ローン控除の仕組みと計算方法

住宅ローン控除(住宅借入金等特別控除)は、年末時点の住宅ローン残高に控除率を掛け、その金額を所得税(および一部住民税)から差し引く制度です。

| 住宅ローン控除(住宅借入金等特別控除) | |

| 控除率 | 原則0.7%(令和4年以降) |

| 控除期間 | 10年または13年(新築・中古・省エネ性能などで変動) |

| 所得制限 | 合計所得金額2,000万円以下 |

計算例で見てみましょう。

令和7年に新築住宅を7,000万円で購入し5,000万円をローンで借り入れたケース(13年控除が可能と仮定)

• 初年度年末残高:4,900万円

• 控除額:4,900万円 × 0.7% = 34.3万円

(住宅性能等と限度額により、年21万円~35万円の控除)

これが所得税から差し引かれ、所得税で引ききれない分は住民税からも一定限度まで控除されます。

控除期間が13年間続けば、仮に毎年21万円の控除が得られるとすると21万円 × 13年 = 273万円 の減税効果となります。

※実際には年ごとに残高が減るため、控除額は少しずつ減少します。

ただし、上記の計算例はあくまで一例で、住宅ローン控除には様々な適用要件がありますので、専門家にご相談されることをお勧めします。

住宅ローン控除と所得制限2,000万円

ただし、住宅ローン控除には 「適用を受ける年分の合計所得金額が2,000万円以下」 という要件があります。

ここで注意すべきなのが、譲渡益が大きいと合計所得が跳ね上がり、初年度に住宅ローン控除が使えなくなるケースです。

先ほどの例(譲渡所得1,800万円)で3,000万円控除を適用しないと、他の給与所得などと合わせて合計所得は2,000万円を超えてしまう場合が多いでしょう。

この場合、新居のローン控除を申請しようとしても「所得制限オーバー」により初年度は適用できません。

翌年以降は譲渡益がなく、合計所得が2,000万円以下に戻れば住宅ローン控除が使えるようになりますが、最初の1年間控除を失うのは大きな影響となります。

再び住宅ローン控除を使えるのはいつ?

「それでは、一度3,000万円控除を使ったら、もう住宅ローン控除は一生使えないのか?」という疑問が出てきます。

実際には、国税庁の取扱いでは「入居した年の前年・前々年に3,000万円控除を使っていると住宅ローン控除不可」とされているため、 3年経過後(つまり4年目以降)に購入する住宅については再び住宅ローン控除が利用可能 です。

例:

• 令和7年に旧居を売却し3,000万円控除を適用

• 令和7年~令和9年に入居する新居 → 住宅ローン控除不可

• 令和10年以降に入居する新居 → 住宅ローン控除の適用可能

したがって、将来的に再度住み替えを検討する場合、時期を見極めれば住宅ローン控除の再利用は十分に可能です。

まとめ

譲渡益と住宅ローン控除は、どちらも大きな節税効果を持つ一方で、併用できないため「どちらを優先すべきか」を冷静に判断する必要があります。

• 譲渡益が大きい場合は「3,000万円特別控除」

• ローン額が大きく、長期にわたって返済が続く場合は「住宅ローン控除」

• 住宅ローン控除には「合計所得2,000万円以下」という要件があり、譲渡益で一時的に超えると初年度は使えない

• 3年経過後には再度住宅ローン控除の利用が可能

このようにシミュレーションを行い、自身にとって最も有利な選択をすることが重要です。

ご自身での判断に迷ったする場合は、お近くの税理士へご相談ください。確定申告のご相談もあわせて可能ですので、ぜひ専門家を活用しましょう。

確定申告もお任せください◀さいたま市浦和の税理士法人新日本経営▶お気軽にご相談ください

お問合せはこちら→【無料相談お申込フォーム】

フリーダイヤル:0120-814-350(繋がらない場合は 048-814-2030 にお電話ください)

受付:9:00~18:00(平日)