さいたま市浦和の会計事務所、中小企業の経営パートナー「税理士法人新日本経営」です。

個人でのふるさと納税は、毎年多くの方が行うと思われます。地方の自治体等に寄付をして、返礼品を受け取り、寄付金の一部が所得税及び住民税から控除される仕組みです。

個人とは別に企業にもふるさと納税があるのはご存知でしょうか。今回は『企業版ふるさと納税』について仕組みやメリット、解説いたします。

企業版ふるさと納税とは

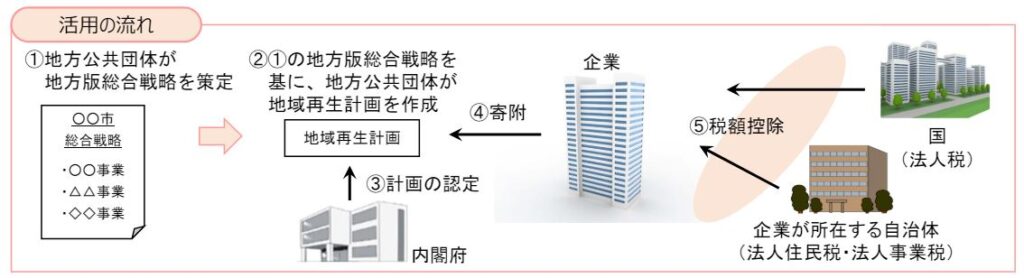

『企業版ふるさと納税』とは、正式名称は『地方創生応援税制』といい、国が認定した地方公共団体の地方創生の取り組みに対し、青色申告書を提出する法人が寄付を行った場合に、法人関係税から税額控除する制度です。

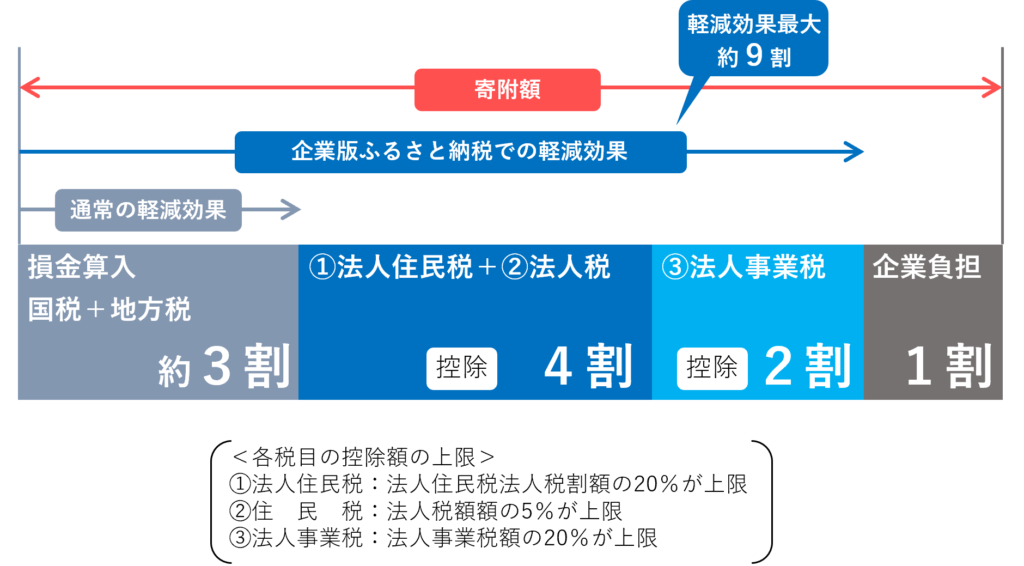

制度は2016年に創設され、寄付額の最大約6割が税額軽減とされていましたが、2020年4月の税制改正により、最大約9割の税額軽減に増加し、企業の実質負担が1割まで圧縮されました。

適用時期は、令和2年度の税制改正により、令和7年3月31日まで延長されています。

出展:内閣府地方創生推進事務局「地方創生応援税制(企業版ふるさと納税)について」

出展:内閣府地方創生推進事務局「地方創生応援税制(企業版ふるさと納税)について」

注意点としては、寄付額は10万円からとなっており、寄付をした企業への経済的な見返りは禁止されています。(返礼品は禁止)また、本社が所在する自治体には寄付できません。

最大約9割の税額軽減とは

2020年4月の税制改正により、最大約9割の税額軽減と述べましたが、実際にはどのような計算になっているのでしょうか。

まず、通常の寄付の損金算入により約3割の控除が行われます。

それに加えて下図の通り、税目ごと控除割合があります。

①法人住民税からは、寄付額の4割

②法人税からは、法人住民税で4割に達しない場合、その残額が控除できます。ただし、寄付額の1割を限度

③法人事業税からは、寄付額の2割

ただし、税目ごとに控除の上限がありますので、必ずしも9割の税額控除を受けられるわけではありません。

控除の対象になる決算期

企業版ふるさと納税での税額控除は、決算月の末日までに寄付決済が完了していれば、その決算期の控除対象となります。

寄付決済の完了後、個人でのふるさと納税と同様に、自治体より「寄付受領領収書」が発行されるため、その証明書をもとに経理処理を行うことができます。

企業版ふるさと申請方法

寄附を検討している場合、企業版ふるさと納税の基本的な流れを確認しましょう。

1.寄付をしたい地方公共団体(国が認定した地方公共団体)の地方創生の取り組みの決定

2.対象自治体へ寄付の相談・申込

3.振込等により寄付を行う

4.寄付を受けた自治体等から受領書の発行

申請方法は自治体によって異なるため、対象自治体のホームページ等により確認するとよいでしょう。

まとめ

企業版ふるさと納税とは、国が認定した地方公共団体の地方創生の取り組みに対し、青色申告書を提出する法人が寄付を行った場合に、法人関係税から税額控除する制度です。

最大約9割の税額軽減となり、企業の負担は約1割となります。

申請方法は、自治体によって異なるため、確認が必要です。

また、企業版ふるさと納税を行うことで、企業のイメージアップやPR効果等のメリットがありますが、会社のお金を負担するため、当期の利益などを考えて、企業版ふるさと納税を行うか判断することが必要です。

税務顧問お探しの方◀さいたま市浦和の税理士法人新日本経営▶お気軽にご相談ください

お問合せはこちら→【無料相談お申込フォーム】

フリーダイヤル:0120-814-350(繋がらない場合は 048-814-2030 にお電話ください)

受付:9:00~18:00(平日)

税務顧問お探しの方◀さいたま市浦和の税理士法人新日本経営▶お気軽にご相談ください

お問合せはこちら→【無料相談お申込フォーム】

フリーダイヤル:0120-814-350(繋がらない場合は 048-814-2030 にお電話ください)

受付:9:00~18:00(平日)