さいたま市浦和の会計事務所、中小企業の経営パートナー「税理士法人新日本経営」です。

従業員の賃上げは、企業にとって重要な経営戦略の一つです。経済の活性化、優秀な人材の確保、従業員のモチベーション向上など、様々なメリットが期待できます。

政府も、企業の賃上げを後押しするため、税制上の優遇措置を設けています。その代表的なものが「賃上げ促進税制」です。

賃上げ促進税制は、企業が従業員の給与等を一定以上増加させた場合に、その増加額の一部を法人税から控除できる制度です。

今回はこの賃上げ促進税制における繰越控除措置に焦点を当て、その仕組みと活用メリットについて解説します。

賃上げ促進税制についてもっと知りたい方は合わせてこちらもご覧ください。

コラム「計画的な賃上げは節税につながる『賃上げ促進税制』」

繰越控除措置とは?

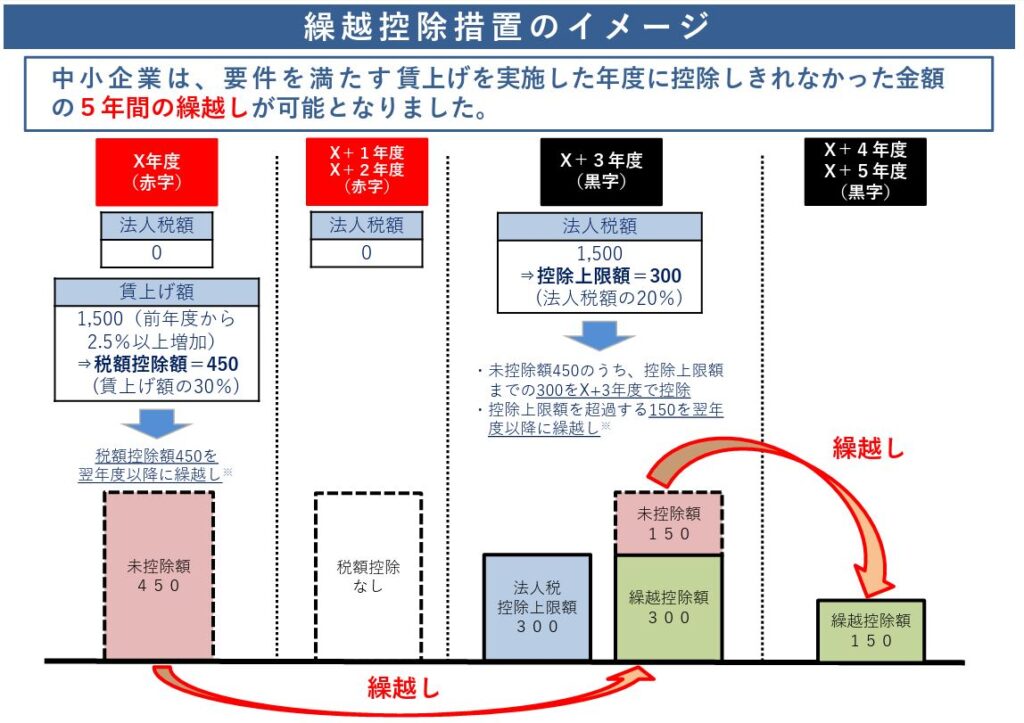

令和6年4月1日から令和9年3月31日までの間に開始する各事業年度において要件を満たす賃上げを実施した年度に控除しきれなかった金額について、翌年度以降に5 年間繰り越しが可能となりました。

これを「繰越控除措置」といいます。

企業が赤字などで法人税額が発生しない場合や、控除額が法人税額を上回る場合に非常に有効な措置となります。

具体的には当期において賃上げ促進税制による控除額が、適用される法人税額よりも多かった場合にその控除しきれなかった部分を最大で5年間にわたって繰り越すことができます。

これにより、将来的に利益が出て法人税を納める際に、繰り越された控除額を充当することが可能になります。

繰越控除のメリット

繰越控除措置は、企業にとって次のようなメリットをもたらします。

<安定した賃上げ投資の促進>

赤字の年や利益が少ない年であっても、将来の税負担軽減を見越して賃上げ投資に踏み切りやすくなります。一時的な業績悪化に左右されず、継続的な賃上げへの取り組みを後押しします。

<制度活用の機会拡大>

賃上げは行っているものの、たまたま当期が赤字で税額控除の恩恵を受けられない、といったケースでも、将来的にその恩恵を受けられる可能性が残ります。これにより、より多くの企業が賃上げ促進税制を活用しやすくなります。

<長期的な視点での経営計画>

繰越控除があることで、単年度の税効果だけでなく、数年先を見据えた長期的な視点での賃上げ計画を立てることが可能になります。これにより、より戦略的な人材投資が可能になります。

繰越控除の注意点

繰越控除措置は非常に有用ですが、いくつかの注意点もあります。

<提出資料>

①未控除額が発生した事業年度以後の各事業年度の確定申告書に繰越税額控除限度超過額の明細書

②繰越税額控除措置の適用を受けようとする事業年度の確定申告書等に繰越控除を受ける金額を記載するとともに、その金額の計算に関する明細書を添付して、提出する必要があります。

①の明細書が提出されていない場合、未控除額は繰り越されず、繰越税額控除を適用できませんので、ご留意ください。

未控除額を翌年度以降に繰り越す場合には、未控除が発生した事業年度以後の各事業年度の確定申告書に繰越税額控除限度額の明細書の添付が必ず必要です。

<適用条件>

また越税額控除を受けようとする事業年度において、雇用者給与等支給額が比較雇用者給与等支給額より増加している場合に限り、適用可能となっている点も注意が必要です。

まとめ

賃上げ促進税制の繰越控除措置は、企業の持続的な賃上げを支援する制度です。特に、事業環境の変化や業績の変動が大きい企業にとって、将来の税負担軽減を見越した賃上げ投資を可能にする点で、その恩恵は大きいと言えるでしょう。

不明な点があれば、顧問税理士に相談し、適切な制度活用を進めることが重要です。

新日本経営では最新の税制にも対応して、顧問先様によりよいご提案をしております。

税理士をお探しなら◀さいたま市浦和の税理士法人新日本経営▶お気軽にご相談ください

お問合せはこちら→【無料相談お申込フォーム】

フリーダイヤル:0120-814-350(繋がらない場合は 048-814-2030 にお電話ください)

受付:9:00~18:00(平日)

参照:

参照: