さいたま市浦和の税理士法人新日本経営です。

前回は確定申告をしなければならない方をご案内しました。知りたい方はこちらからご覧いただけます⇒「確定申告が必要な人とは?」

しかし、そもそも所得税とはどのように計算されているのかは一般的にはご存じないでしょう。

では、確定申告では所得税を支払いますが、一体いくら払うことになるのか。また、税金の金額を計算する前に控除できるものも確認していきましょう。

所得税のしくみ

所得税は「累進課税」といって、所得が多い人ほど税率が高くなっていきます。

下表のように課税所得金額に応じて、税率が決まっています。

| 課税所得金額(1,000円未満切り捨て) | 税率 | 控除額 | |

| 超 | 以下 | ||

| 195万円 | 5% | 0円 | |

| 195万円 | 330万円 | 10% | 97,500円 |

| 330万円 | 695万円 | 20% | 427,000円 |

| 695万円 | 900万円 | 23% | 636,000円 |

| 900万円 | 1,800万円 | 33% | 1,536,000円 |

| 1,800万円 | 4,000万円 | 40% | 2,796,000円 |

| 4,000万円 | 45% | 4,796,000円 | |

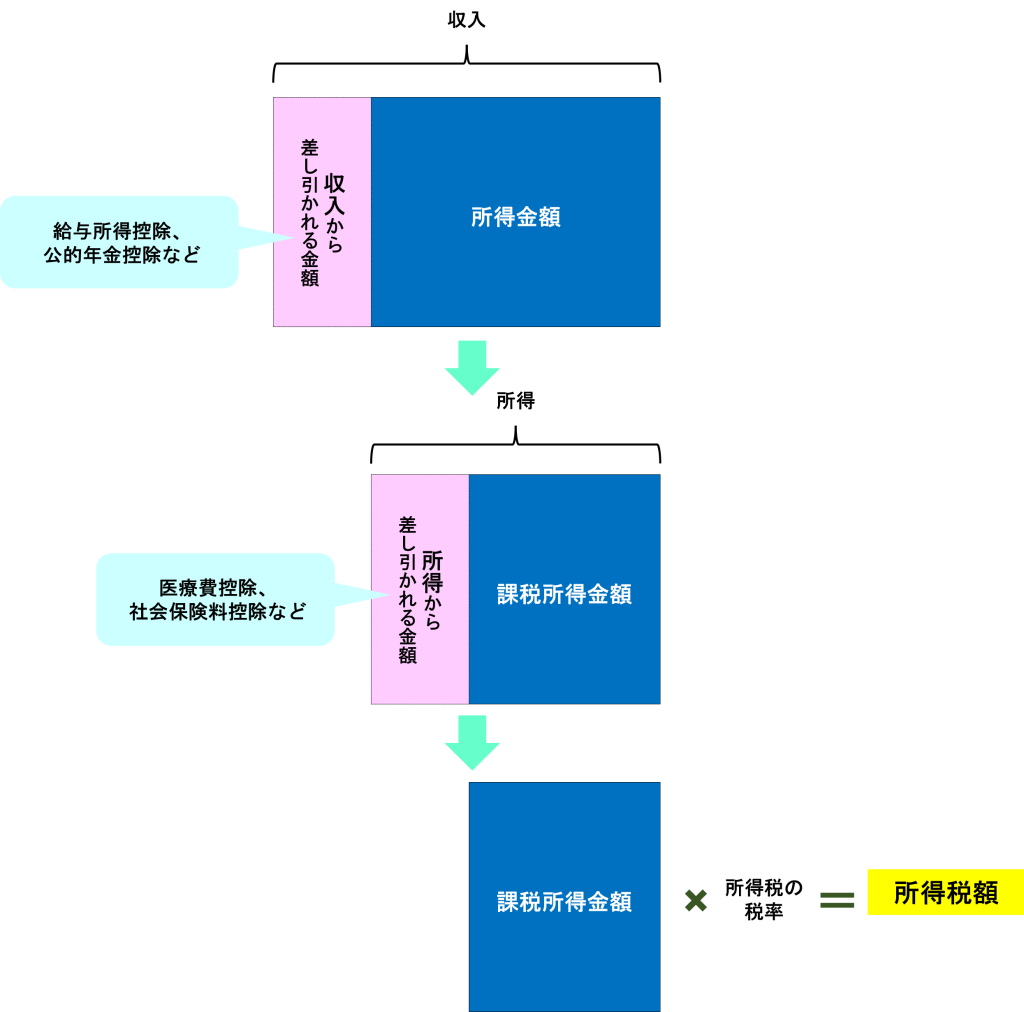

税率をかける前の課税所得金額を求めるには、

①まず、年収から給与所得控除や公的年金控除を引きます

②その後、社会保険料や医療費などの所得控除を引きます

③引いた後の金額に表の税率をかけます。

図表にしたものが下記です。

では、もう一度税率表を見てみましょう。

例えば「所得が500万円だった場合」は税率は20%ですが、課税所得全部に20%をかけるわけではありません。

| 課税所得金額(1,000円未満切り捨て) | 税率 | 控除額 | |

| 超 | 以下 | ||

| 195万円 | 5% | 0円 | |

| 195万円 | 330万円 | 10% | 97,500円 |

| 330万円 | 695万円 | 20% | 427,000円 |

| 695万円 | 900万円 | 23% | 636,000円 |

| 900万円 | 1,800万円 | 33% | 1,536,000円 |

| 1,800万円 | 4,000万円 | 40% | 2,796,000円 |

| 4,000万円 | 45% | 4,796,000円 | |

つまり、

①195万円までは5%

②195万円から330万円の部分は10%

③330万円から500万円の部分は20%

それぞれの税率をかけて所得税を算出するのが正しい税額となります。

所得から控除できるもの(所得控除)

では、課税所得金額を求めるのに所得から控除できるものについても説明します。

まず、所得控除ですが、一般的には以下のようなものです。

| 種類 | 控除を受けられる場合 |

| 雑損控除 | 災害や盗難、横領により住宅や家財などに損害を受けた |

| 医療費控除 | 一定額以上の医療費の支払がある |

| 社会保険料控除 | 国民健康保険料(税)や国民年金保険料、長寿医療保険料(後期高齢者医療保険料)、介護保険料などの支払がある |

| 小規模企業共済等掛金控除 | 小規模企業共済法の共済契約に係る掛金、確定拠出年金法の個人型年金(iDeCo)加入者掛金、心身障害者扶養共済制度に係る掛金の支払がある |

| 生命保険料控除 | 生命保険料(一般)、個人年金保険料、介護医療保険料の支払がある |

| 地震保険料控除 | 地震保険料や(旧)長期損害保険料の支払がある |

| 寄附金控除 | 国、地方公共団体などに支出した寄附金や特定の政治献金などがある。ふるさと納税 |

| 寡婦・ひとり親控除 | あなたの合計所得金額が500万円以下で、寡婦又はひとり親である(27万円又は38万円) |

| 勤労学生控除 | あなたが勤労学生で、合計所得金額が75万円以下である(27万円の控除) |

| 障害者控除 | あなたや控除対象配偶者、扶養親族が障害者である(27万円~75万円の控除) |

| 配偶者控除 | あなたの合計所得金額が1,000万円以下で、控除対象配偶者がいる(0円~48万円の控除) |

| 配偶者特別控除 | あなたの合計所得金額が1,000万円以下で、配偶者の合計所得金額が38万円を超え、76万円未満である(0円~38万円の控除) |

| 扶養控除 | 扶養家族がいる(38~63万円の控除) |

| 基礎控除 | 0~48万円の控除 |

よくお客様から聞かれることですが、生命保険控除が5万円だから、税金が5万円戻ってくると思われる方がいますが、そうではありません。税率が20%の場合でしたら、5万円×20%=1万円が戻ってくることになります。

もし、会社で年末調整されている方は、すでに年末調整で控除されているので戻ってきません。

所得から控除できるもの(税額控除)

次に税額控除についても説明します。税額控除とは、計算された税額から直接控除ができるので、節税の効果が高くなります。

例えば、以下のようなものが税額控除を受けられます。

| 種類 | 控除を受けられる場合 |

| 配当控除 | 配当所得がある(申告分離課税を選択したものなどを除きます) |

| (特定増改築等)住宅借入金等特別控除 | 家屋を住宅借入金等で新築、購入又は増改築等若しくはバリアフリー改修工事又は省エネ改修工事をした |

| 政党等寄附金特別控除 | 特定の政治献金のうち政党や政治資金団体に対するものがある |

| 住宅耐震改修特別控除 | 家屋の耐震改修をした |

| 住宅特定改修特別税額控除 | 家屋のバリアフリー改修工事又は省エネ改修工事をした |

| 認定住宅新築等特別税額控除 | 認定長期優良住宅の新築又は新築で購入をした |

| 外国税額控除 | 日本で課税される所得の中に外国で生じた所得があり、その所得に対してその外国の法令により所得税に相当する税金が課税されている |

| 源泉徴収税額 | 給与や年金などの支払を受ける際に源泉徴収された所得税額がある |

「住宅借入金等特別控除」いわゆる「住宅ローン控除」と言われている控除は住宅の建築や、増改築した場合に適用されますが、住宅の要件が決まっていますので、申告の際は注意が必要です。

まとめ

確定申告は事業されている方だけが申告をするものではありません。

確定申告が必要な人についてはこちらの記事をご確認ください⇒「確定申告が必要な人とは?」

申告をすることで還付を受けられる場合もあります。

控除できるものを見直すことで、税金をおさえることもできます。

ただし、税額控除では必要書類の提出を要するものが多かったり、適用できるかの確認も必要です。

令和3年分(令和3年1月1日から12月31日まで)の確定申告は令和4年3月15日までに税務署に申告と納税をします。

もし、ご自身できるか不安でしたら、お近くの税理士事務所などへご相談ください。

さいたま市浦和の税理士法人新日本経営でも確定申告のご相談を承っております。お気軽にご相談ください!

確定申告コラム一覧はこちら→【確定申告カテゴリー一覧】

お問合せはこちら→【お問合せメールフォーム】

フリーダイヤル:0120-814-350(繋がらない場合は048-814-2030)

受付:9:00~18:00(平日)