さいたま市浦和の会計事務所、中小企業の経営パートナー「税理士法人新日本経営」です。

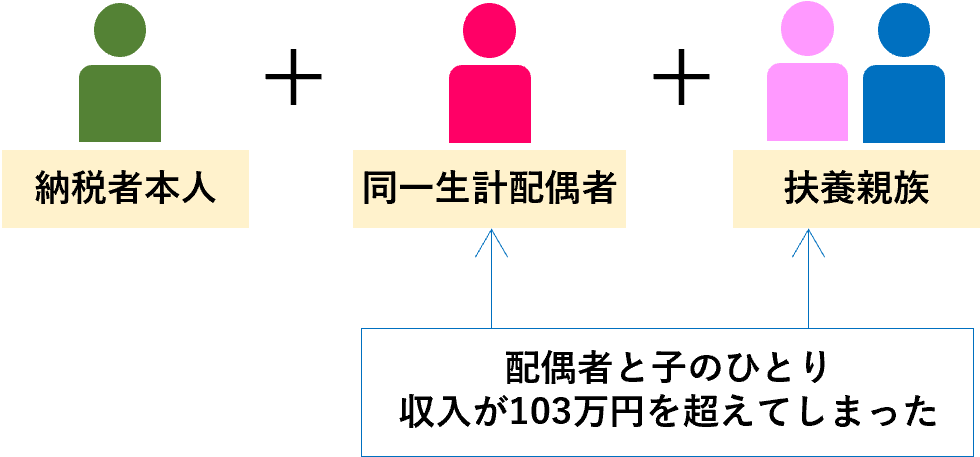

配偶者やお子さんが、パートやアルバイトで「うっかり収入103万円(所得48万円)を超えて、源泉所得税が課税されてしまった!」ということがあると思います。

そんな時、定額減税で配偶者やお子さんを、同一生計配偶者や扶養親族としている場合、どのような影響があるのか、また、配偶者やお子さんも定額減税が実施されるのかを解説していきます。

同一生計配偶者や扶養親族としている場合

例として4人家族と仮定します。

『夏休みに稼ぎすぎた等の理由で収入が103万円(所得48万円)を超えて、妻とお子さんの一人が同一生計配偶者や扶養親族に該当しなくなってしまった』という設定です。

まず定額減税は、令和6年6月1日現在、給与の支払者のもとで勤務している人のうち、扶養控除等申告書を提出している(甲欄)居住者の方が、月次減税の対象者となります。

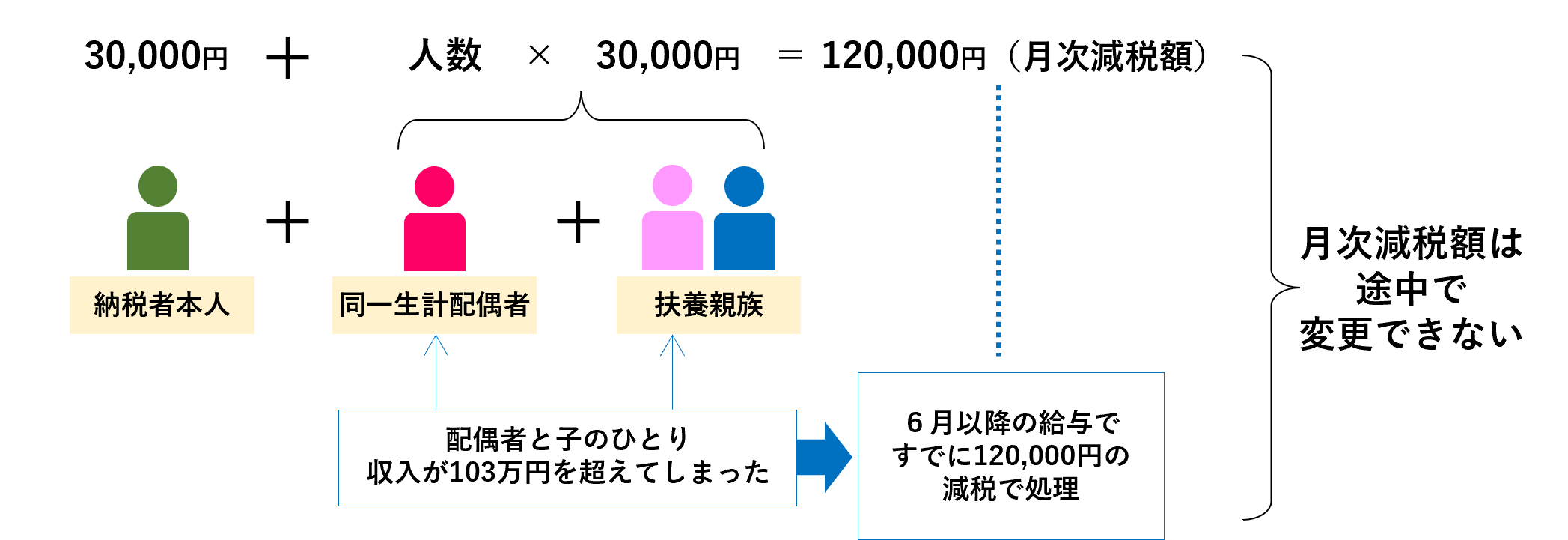

ここで提出している扶養控除等申告書に、配偶者とお子さんを同一生計配偶者と扶養親族とした場合、月次減税額は「本人分30,000円+(同一生計配偶者と扶養親族の数 ✕ 30,000円)=120,000円」となります。

この120,000円を令和6年6月以降の給与等の所得税から控除していくことになります。

しかし、『設定』のように同一生計配偶者や扶養親族から外れた場合は、月次減税額が60,000円となるように思いますが、月次減税額は途中で変更することはありません。

提出された扶養控除等申告書をもとに計算された月次減税額で月次減税はそのまま行い、年末調整での年調減税や確定申告で調整することになります。

同一生計配偶者、扶養親族から外れたときの定額減税

アルバイトやパートの収入が103万円(所得48万円)を超えた場合は、定額減税を行うことになります。

月次減税の対象者に当てはまる場合は、月次減税を行います。

令和6年6月1日以降に扶養控除等申告書を給与の支払者のもとに提出した場合は、年末調整で年調減税を行うことになります。

また、定額減税で控除しきれなかった金額については、給付される予定となっております。(※控除しきれなかった金額と給付される金額は、必ずしも一致するものではありません)

まとめ

令和6年にアルバイトやパートでの収入が103万円(所得48万円)を超えて、同一生計配偶者や扶養親族から外れた場合、月次減税額は変更せずに月次減税を行い、最終的に年末調整や確定申告で調整されることになります。

それから、月次減税の対象者は月次減税を行い、年調減税の対象者は年調減税を行うことになります。

ひとつひとつ理解して、誤りのないよう作業を進めましょう。

参考:国税庁「令和6年分所得税の定額減税Q&A」

※この記事は令和6年4月15日現在の情報に基づいて解説をしています。最新情報は国税庁サイトなどを参考に確認してください。

情報収集等をして記事は作成しておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。また、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

税務顧問お探しの方◀さいたま市浦和の税理士法人新日本経営▶お気軽にご相談ください

お問合せはこちら→【無料相談お申込フォーム】

フリーダイヤル:0120-814-350(繋がらない場合は 048-814-2030 にお電話ください)

受付:9:00~18:00(平日)