さいたま市浦和の会計事務所、中小企業の経営パートナー「税理士法人新日本経営」です。

他の企業へ移り、出向先の業務に携わる雇用形態=出向という形で業務をおこなうケースがあります。

その出向者に対する給与は、出向者がどのような立場で出向しているかによって取り扱いが異なります。

今回は、まず出向と人材派遣の違いを解説した後、出向者に対する給与の取り扱いと使用人であるか役員であるかで取り扱いが異なることを説明します。

出向者とは

出向とは、派遣される労働者が出向元事業者と雇用関係を維持しながら、出向先事業者との間においても雇用関係に基づき勤務する形態を言います。

事業者が事業として他の者から役務の提供を受けた場合は、課税仕入れに該当しますが、その役務の提供が雇用関係に基づくものであり支払った対価が給与所得となる場合には課税仕入れには該当しません。

したがって、事業者が従業員を子会社や関連会社に出向させる場合、出向者に対する給与の負担方法には次のようなものがあります。

|

(1) 出向元が給料の全額を支払い、一部を出向先に請求 |

いずれの方法でも出向者に対して給与を支給したものとして扱います。給与負担金について課税関係は生じません。

人材派遣との違い

人材派遣とは通常、人材派遣契約に基づき人材派遣会社がその使用人を他の事業者に派遣するものをいい、出向の場合と異なり、派遣された使用人の雇用関係は人材派遣会社との間にしかありません。

人材派遣は人材派遣会社の派遣先事業者(派遣者を受け入れる側)に対する役務の提供となるので、人材派遣会社への支払いは課税仕入れとなります。

つまり、出向者は出向先の会社とも雇用関係があるのに対して、人材派遣は出向先の会社とは雇用関係になく人材派遣会社との間に雇用関係があるということになります。

出向者への給与

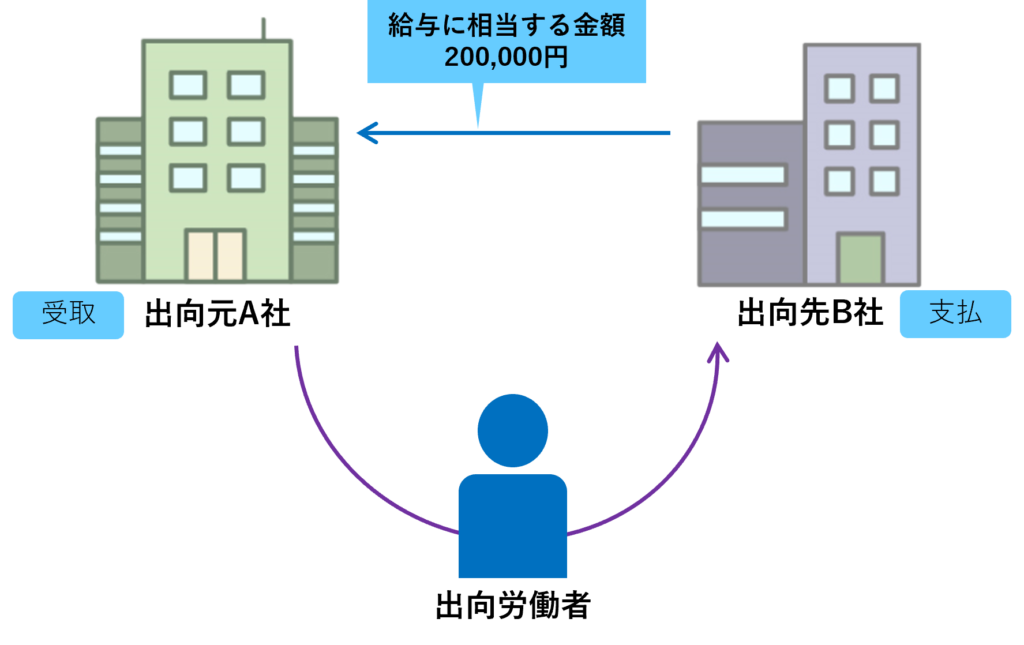

労働者が他の法人に出向した場合、その労働者に対する給与は出向元A社が支給することとしています。

そのため、出向先B社が労働者の給与に相当する金額を出向元A社に支出した時は、その給与負担金の額は出向先B社においてその労働者に対する給与として取り扱われます。

下図で示した200,000円は給与として扱うということです。

給与に相当する金額=給与負担金の取扱いは、出向者が出向先B社において「使用人」か「役員」かで異なります。

出向者が出向先B社において使用人である場合

出向者を受け入れている出向先B社は、支出した給与負担金の額は原則として出向先B社では使用人(出向者)に対する給与として、損金の額に算入されます。

出向者が出向先B社の法人において役員となっている場合

出向者が出向先B社おいて役員となっている場合において次のいずれにも該当するときは、出向先B社が支出するその役員に係る給与負担金を出向先B社でのその役員に対する給与の支給として、役員給与の損金不算入の規定が適用されます。

|

(1) その役員に係る給与負担金の額について、その役員に対する給与として出向先B社の株主総会、社員総会またはこれらに準ずるものの決議がされていること |

出向者に対する給与負担金の支出について注意点

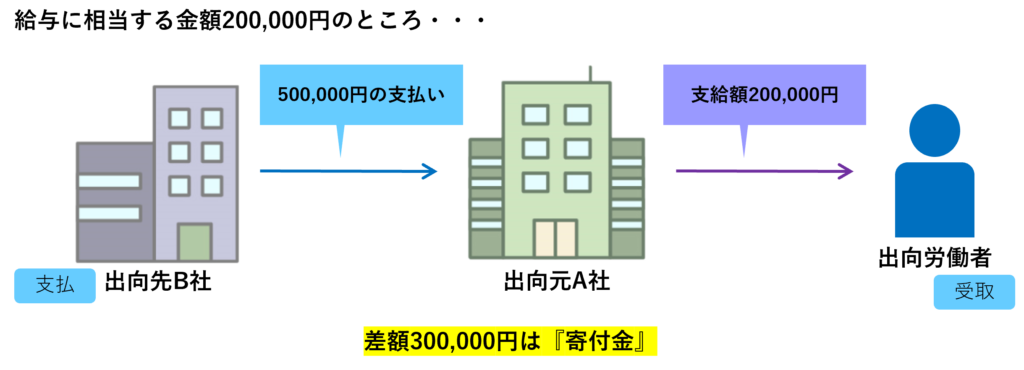

出向先B社が給与負担金として支出した金額が、出向元A社がその出向者に支給する給与の額を超える場合には、その超える部分の金額については給与負担金としての性格はないこととなります。

したがって、そのことについて合理的な理由がなく、適正な金額の範囲内ではない場合には、出向元の法人に対する寄付金として取り扱われることになりますのでご注意下さい。

上記図のように、差額300,000円については給与負担金としての性格はなく、寄付金として扱われるということです。

まとめ

出向者に対する給与負担金はその者が使用人であるか、役員であるかによって該当要件があり取扱いが異なります。

また、出向者への支払いと人材派遣会社への支払いでも雇用関係に違いがありますので、派遣と出向を混同せず、給与の取扱いは注意しましょう。

出向先法人又は出向元法人いずれかに該当する機会がありましたら是非ご参考ください。

参考:No.5245 出向先法人が支出する給与負担金に係る役員給与の取扱い|国税庁

顧問税理士を考えているなら◀さいたま市浦和の税理士法人新日本経営▶お気軽にご相談ください

お問合せはこちら→【無料相談お申込フォーム】

フリーダイヤル:0120-814-350(繋がらない場合は 048-814-2030 にお電話ください)

受付:9:00~18:00(平日)