さいたま市浦和の会計事務所、中小企業の経営パートナー「税理士法人新日本経営」です。

年の瀬も近づくと、加入している生命保険会社から手元に届く保険料の控除証明書。会社からも年末調整の申告書を提出するようにと言われますが、年末調整とはどういったことのために行われるかご存じでしょうか。

独身だったら上部の名前や住所を書いて提出してください、と簡単なイメージで案内をされて記入して提出という方も多いのではないでしょうか。

今さら聞けない、年末調整とは何かについて解説します。

年末調整とは所得税の過不足を調整する手続きのこと

年末調整とは、給与や賞与から源泉徴収として引かれている所得税の過不足を調整する手続きのことです。

年末調整を行った結果、所得税を納めすぎた分は還付され不足があれば徴収されます。

源泉徴収で天引きされている所得税額はあくまでも概算であるため、1年間の収入が確定した段階でないと正確な所得税額の計算ができないのです。

| ~給与所得者 所得税額の計算フロー~ |

|

1.年間の収入が確定 |

|

2.控除額が確定(給与所得控除、配偶者控除、扶養控除、生命保険料控除 等) |

|

3.年間の所得が確定 |

ここで初めて年間の所得税額が分かります。正しい所得税額を算出し、過不足なく納税するために年末調整が行われているのです。

参考:国税庁「年末調整/給与所得者(従業員)の方へ(令和6年分)」

年末調整の対象者

年末調整の対象者は、

〇給与収入がある

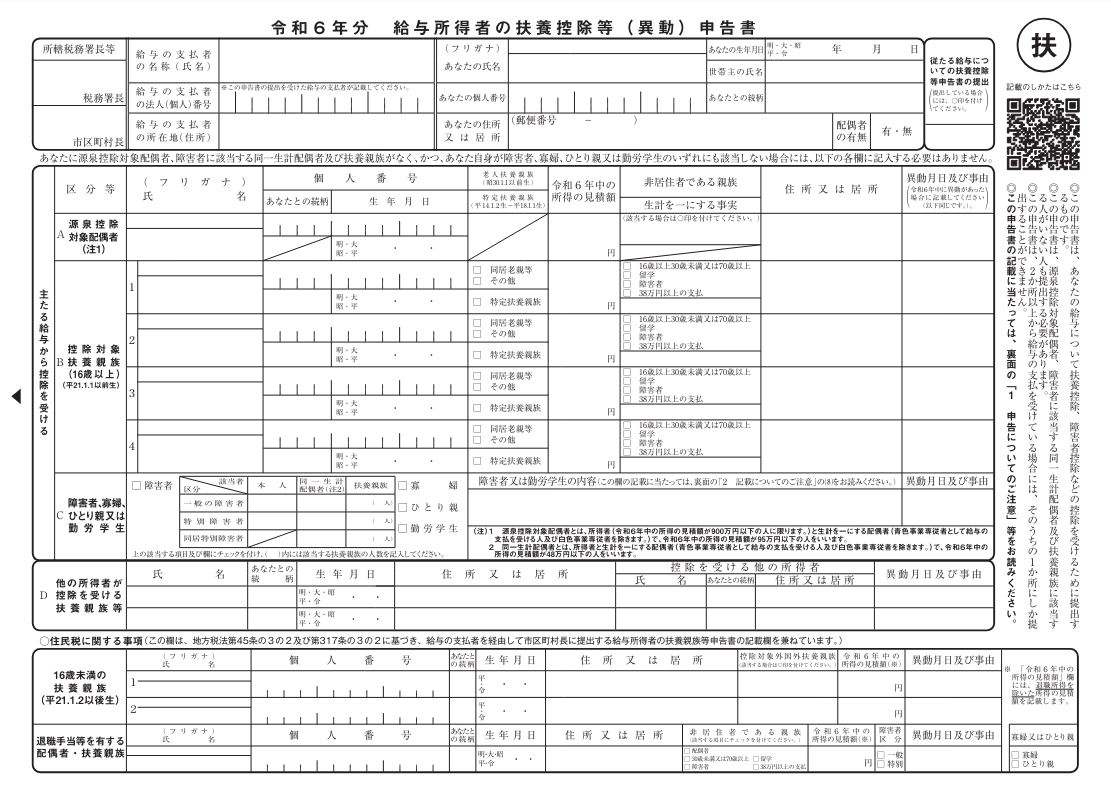

〇「給与所得者の扶養控除等(異動)申告書」を提出している

この2点に当てはまる人、いわゆる会社員が該当します。また、青色専従者も該当するので注意しましょう。

アルバイト、契約社員、正社員などの雇用形態は問いません。

基本的には給与所得者は勤め先で年末調整を行うため、自身で確定申告や納税を行う必要がありません。

ただし給与の収入金額が2,000万円を超える人など、一定の人は年末調整の対象外となります。

また、ダブルワークをしている方、住宅取得控除が適用できる物件を購入した初年度の方など、別途自身で確定申告が必要な場合もあります。

間違えないで!!収入、所得の違い

紛らわしい言葉で収入と所得という言葉があります。

年末調整の申告書に「給与所得者の扶養控除等(異動)申告書」がありますが、この申告書には所得の見積額を記入する項目があります。

よくある例として、自身の奥様がパートで働いている場合です。

年間の収入が103万円の場合、所得は給与所得控除額55万円を差し引いて48万円となるため所得の見積額は48万円と記入するようにしましょう。

誤って収入金額の103万円と記入してしまうと配偶者控除を受けられずに税負担が増す、そんな事態になりかねません。

申告書の記入はきちんと行いましょう。

こちらの新日本経営コラムも参考にしてください>>>「分かりやすい!「収入」と「所得」の違い」

なぜ「給与所得者の扶養控除等(異動)申告書」は2枚提出するのか

上記画像のような同じ見た目の申告書を2枚渡され、不思議に思ったことはありませんか。

これは「年末調整する年の分」と「翌年の見込み」を記入する必要があるためです。上部のタイトルを見ると年が異なっています。

内容は同じなのだからどちらか1枚で良いのでは?と思われる方もいらっしゃるかもしれません。

ですが、この申告書を提出しないと税負担が増加することになります。2枚とも記入の上勤務先へ提出しましょう。

令和7年分からは簡易な扶養控除等申告書が採用されます。新日本経営コラムご参考ください>>>「令和6年年末調整|簡易な扶養控除等申告書について」

また、この申告書は親族情報を記入するものではありません。

・共働き世帯で2人ともが子を扶養しているとして申告してしまう

・共働きでお互いの収入がそれぞれ500万円あっても配偶者控除の欄に配偶者の名前を記入してしまう

など気を付けましょう。

本当は扶養親族ではないのに扶養しているとして勤め先に提出をしていると税務調査で指摘が入る場合があります。

まとめ

今さら聞けない年末調整のキホン、いかがでしたでしょうか。

年末調整とは所得税の過不足を調整する手続きのことを言います。

年末調整は所得税法上の義務です。従業員が要件を満たした場合、雇用主は年末調整を行う必要があります。

給与所得者は自身で申告や納税の必要がないため作業負担がありません。誤りがないよう、きちんと申告書に記入し勤め先に提出をしましょう。

また、令和5年の改正で非居住者の取り扱いについて変更になった箇所があります。特に海外実習生を迎えている企業は気を付けましょう。

記入方法に困ったら勤め先の担当者や最寄りの税務署へ確認をしましょう。

企業の総務等担当者も従業員への案内が滞りなくできるよう、基本はおさらいしておきましょう。

※この記事は令和6年10月1日現在の情報に基づいて解説をしています。最新情報は国税庁サイトなどを参考に確認してください。

情報収集等をして記事は作成しておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。また、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

税務顧問お探しの方◀さいたま市浦和の税理士法人新日本経営▶お気軽にご相談ください

お問合せはこちら→【無料相談お申込フォーム】