目次

さいたま市浦和の中小企業の経営パートナー、税理士法人新日本経営です。

事業の拡大や発展、生産性の向上をふまえ、設備投資を考える企業は多いでしょう。

ただ設備投資は高額になることも予想されるため、資金繰り等を考慮して購入は慎重になります。

そこで、設備投資の際に利用できる税制優遇措置に「特別償却」と「税額控除」が挙げられます。「特別償却」と「税額控除」の違いや制度について解説します。

特別償却と税額控除の意味

まず、特別償却と税額控除の意味について解説します。

「特別償却」とは、通常の減価償却費とは別で特別に償却ができる制度のことです。固定資産を取得した際、通常減価償却費以外に、一定の割合を税務上の経費(損金)として計上することができます。

「税額控除」とは、納める法人税額からさらに税額を控除できる制度です。簡単に言うと納める法人税額が少なくなります。

特別償却と税額控除は両方一緒に適用することはできず、どちらかの選択適用となります。どちらが会社にとって良いかは、財務状況などを確認して選択するようにしましょう。

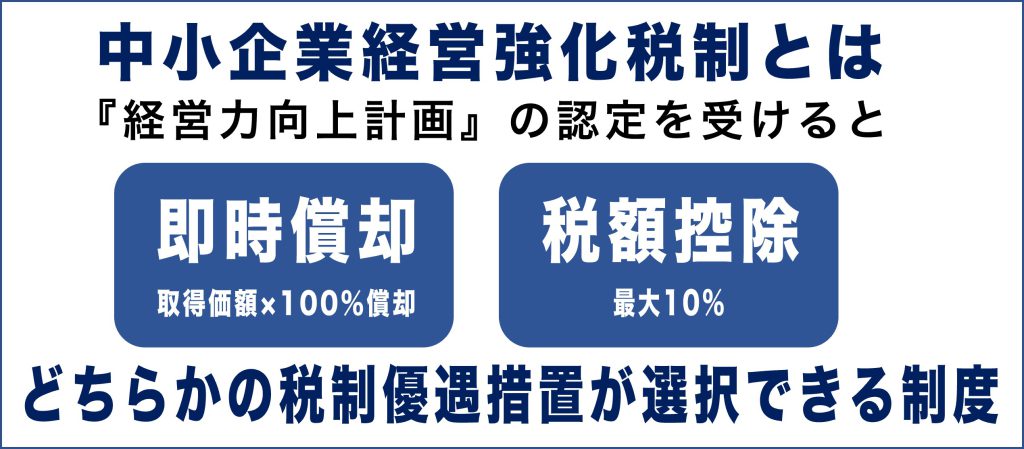

例えば、特別償却では取得原価の100%償却できる(即時償却)制度があります。【中小企業経営強化税制】という制度です。

中小企業経営強化税制で購入設備を100%減価償却するには

中小企業経営強化税制とは、中小企業が設備投資を行う場合、『経営力向上計画』の提出と認定を得て、新たな設備購入をすると、即時償却または取得価格の最大10%の税額控除が受けられる税制制度です。

適用要件や詳細については下記にまとめました。

| 適 用 要 件 等 | |

| 法人 | 中小企業者等 |

| 要件 | ①経営力向上計画の認定を受ける ②特定経営力向上設備等を購入する ・生産性向上設備(A類型) ・収益力強化設備(B類型) ・デジタル化設備(C類型) ・経営資源集客化設備(D類型) |

| 対象資産 | 生産等設備を構成する機械および装置、工具、器具および備品、建物付属設備ならびにソフトウェアで、一定の規模以上のもの |

| 特別償却 | 取得価額×100%(即時償却) |

| 税額控除 | 取得価額×7%(資本金3,000万円以下の特定中小企業者等は10%)※法人税額の20%が限度 |

購入する設備についても、生産性向上の要件や経済産業省の認定が必要であったり、細かく指定がありますので、よく確認をしましょう。

適用資産についてまとめました。

| 適用対象資産(特定経営力向上設備等) | ||||

| 類型 | 生産性向上設備 (A類型) |

収益力強化設備 (B類型) |

デジタル化設備 (C類型) |

経営資源集約化設備 (D類型) |

| 要件 | 生産性が旧モデル比平均1%以上向上する設備 | 投資収益率が年平均5%以上の投資計画に係る設備 | 可視化、遠隔操作、自動制御化のいずれかに該当する設備 | 修正ROAまたは有形固定資産回転率が一定割合以上の投資計画に係る設備 |

| 対象設備 | ・機械装置(160万円以上) ・工具(30万円以上) ・器具備品(30万円以上) ・建物付属設備(60万円以上) ・ソフトウェア(70万円以上) ※A類型においては販売開始時期の要件があります |

|||

| 確認者 | 工業会等 | 経済産業局 | ||

参考:中小企業庁「中小企業等経営強化法に基づく支援措置活用の手引き」

参考:国税庁「NO.5434 中小企業経営強化税制」

中小企業経営強化税制の留意点

中小企業経営強化税制の適用を受けるためには『経営力向上計画』の認定が必要ですが、原則として、対象設備の取得前に認定を受けなければなりません。

ただし、設備取得から計画認定の申請受理までの期間が60日以内であれば、例外的に税制を適用することも可能です。つまり、先に設備を購入してしまった場合は60日以内に経営力向上計画の認定を受けなければなりません。

もし、期末に向けて節税対策として、中小企業経営強化税制の適用を検討する場合には、期末から最低でも3ヶ月くらいの余裕をもって取り組みましょう。

経営力向上計画の認定がなくても税制の適用を受けたい

経営力向上計画の認定がない場合には【中小企業投資促進税制】という制度の適用で、設備の取得価額の30%の特別償却、もしくは取得価額の7%の税額控除(法人税額の20%が限度)を受けられます。

ただし、中小企業経営強化税制とは対象設備が異なりますので、会社の業種や設備の種類によってどちらが適用できるかよく確認をしましょう。

| 対象設備 | 価額要件 |

| 機械および装置 | 1台の取得価額が160万円以上のもの |

| 測定工具および検査工具 | 1台の取得価額が120万円以上のもの(1台30万円以上かつ複数合計が120万円以上のものを含む) |

| 一定のソフトウェア | 一定のソフトウェアの取得価額が70万円以上のもの(複数合計が70万円のものを含む) |

| 普通自動車 | 車両総重量3.5トン以上 |

| 内航船舶 | すべて(取得価額の70%が対象) |

参考:国税庁「NO.5433 中小企業投資促進税制」

税制の活用はよく検討を

設備投資をする際には資金繰りの状況をよく検討して、計画を立てるでしょう。

その時に具体的にどの税制を利用して、どう経営に活かしていくかがポイントになります。御社の経営方針に合わせて、制度の選択をしてください。

もし、どちらを選択したら良いか迷ったり、分からない場合には税理士など専門家へ相談しましょう。

法人の税務申告、決算のご相談も受け付けています。節税対策のご提案も致します。さいたま市浦和の税理士なら税理士法人新日本経営へ!

お問合せはこちら→【無料相談お申込フォーム】

フリーダイヤル:0120-814-350(繋がらない場合は 048-814-2030 にお電話ください)

受付:9:00~18:00(平日)