さいたま市浦和の会計事務所、中小企業の経営パートナー「税理士法人新日本経営」です。

2023年10月からインボイス制度が開始となり、社長や経理の方々は情報収集や取引先の登録状況を表にまとめたり、免税事業者への交渉など様々な事前準備をされて、苦労してきたことでしょう。

そんな中、インボイスの登録申請をしたが、取引先がほとんど免税事業者であったことや、取引先が値段交渉に応じてくれてインボイス登録事業者である必要がなくなった、などの様々な理由で、やっぱりインボイスの登録を取り下げたい。といったことが考えられます。

こういった場合どうやってインボイスの登録を取下げ、または取消せばよいのでしょうか?

インボイス登録申請の取下げと取消し

インボイス登録申請の取下げとは、インボイスの登録日が10月の1日の場合、の9月30日までに登録申請の取下げを行うことであり、「登録申請書の取り下げ書」を提出することで、10月1日からも今まで通り、免税事業者として継続できます。

一方、インボイスの登録の取消しは、インボイス登録日以後にインボイスの登録の取り消しを行うことであり、「適格請求書発行事業者の登録の取消しを求める旨の届出書」を提出することで、取消しが行えます。

取下げと取消しは、どちらも提出先は所轄のインボイス登録センターです。

埼玉県の管轄は、関東信越国税局インボイス登録センターになります。

取下げ・取消し手続きの注意点

注意点1.登録申請の取下げは、10月1日以降行うことができません

10月1日以降は登録の取消しを行う必要があります。

注意点2.登録の取消しは届出書を提出してもすぐに取消しはできません

10月1日以降インボイス登録の取消しを行いたい場合は、最短でも翌課税期間になります。

つまり、取消しの提出をした課税期間はインボイス発行事業者として、インボイスの交付義務やインボイスの保存義務、消費税の申告義務があるのです。

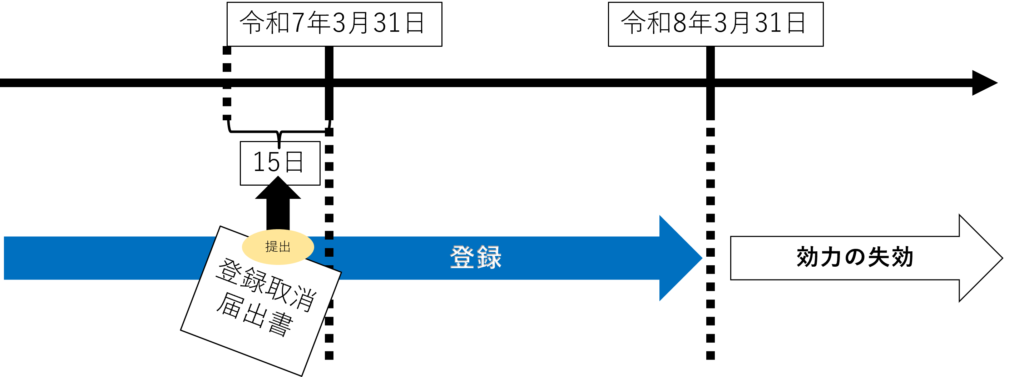

翌課税期間からインボイスの登録を取消したい場合は、翌課税期間の初日から起算して、15日前の日までに届出書を提出する必要があります。

15日より後に届出書を提出すると、翌々課税期間からインボイスが取り消されることになります。

【例】

3月決算の会社が令和7年4月1日からやめたい場合、例えば下図のように令和7年3月1日に登録取り消し届出書を提出すれば、4月1日からインボイスの効力が失効します。

しかしながら、下図のように4月1日の15日前までに提出できなかった場合は、翌期も適格請求書発行事業者として継続され、実際の効力の実行は令和8年4月以降となります。

注意点3.令和5年10月1日を含む、課税期間の次期である翌課税期間以後に、登録申請に関する経過措置の適用により登録を行い、登録を取消す場合、登録の取消しは通常の取消しと同じ方法ですが、登録日から2年を経過する日の属する課税期間までは、納税義務が免除されません。

参考:国税庁「インボイスにおいて注意すべき事例」

まとめ

インボイス登録日が10月1日の場合、インボイス登録申請の取り下げは9月30日まで、10月1日からはインボイス登録の取消しを行う必要があります。

登録の取消しは、届出書をだしてもすぐには取り消せないことに注意が必要です。

インボイス事業者である必要があるのかを、インボイス制度開始前に判断し、登録の取下げや、取消しをする際は、早めに届出書を提出するのがよいでしょう。

顧問税理士をお探しなら<さいたま市浦和の税理士法人新日本経営>インボイス制度ご案内致します。

お問合せはこちら→【無料相談お申込フォーム】

フリーダイヤル:0120-814-350(繋がらない場合は 048-814-2030 にお電話ください)

受付:9:00~18:00(平日)